I Danmark skal man momsregistreres, hvis man har en omsætning på over 50.000kr. om året– og det vil sige inden for tolv på hinanden følgende måneder. Man skal altså holde øje med sin omsætning løbende og blive momsregistreret på virk.dk ved brug af sit personlige NemID.

Betal moms fire gange om året

I starten afregner man moms kvartalsvist– senere kan man gå over til at gøre det halvårligt. Men som udgangspunkt er det fire gange om året, og her skal man gøre op, hvor meget man har opkrævet i moms hos kunder (salgsmoms), og hvor meget man må trække fra vedrørende de udgifter, der har været (købsmoms). Forskellen mellem de to skal indbetales til skat.

Hvis man i opstartsperioden har flere udgifter end indtægter, så vil man få et negativt momsbeløb. Det vil sige, at der har været meget lidt salgsmoms, men temmelig meget købsmoms, og så får man momspengene refunderet fra skat. Så derfor kan det godt svare sig at blive momsregistreret, lige så snart man begynder at se, at man har betydelige udgifter til for eksempel anskaffelser eller varelager i sin virksomhed. Man skal ikke nødvendigvis vente, til man begynder at tjene 50.000 kr. årligt

Bogføring

Det er vigtigt at gemme alle sine bilag, og når man bogfører bilagene, så laver man samtidig momsregnskabet. Hvis man er begyndt at bruge et regnskabsprogram, kan man gå ind og hive en rapport ud, der hedder: Hvor meget moms skal jeg betale i første kvartal? Og så får man tallene.

Hvis ikke man har fået et økonomisystem endnu, så sætter man sig ned og aflæser momsen på regningerne. Al den omsætning, man har skrevet på regningerne til sine kunder, lægger man sammen, så har man salgsmomsen. Og så tager man alle sine udgiftsbilag, og her trækker man momsen fra. Så har man salgsmomsen minus købsmomsen, og det er dét, der skal indberettes til skat.

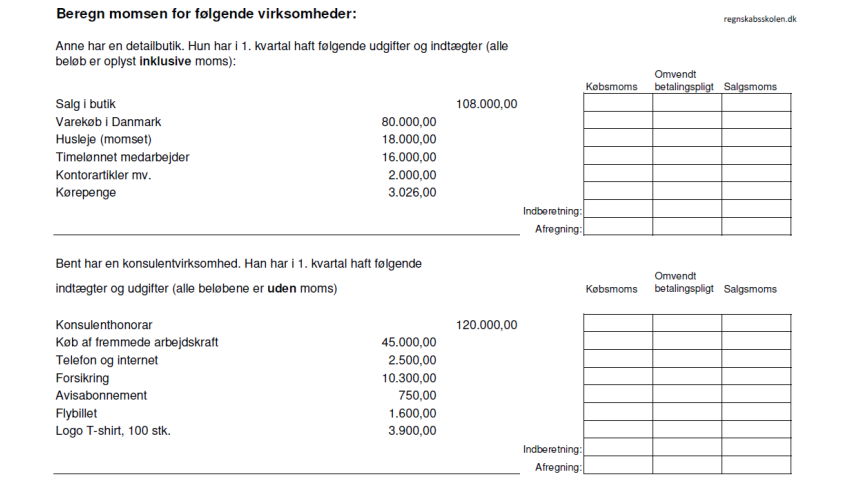

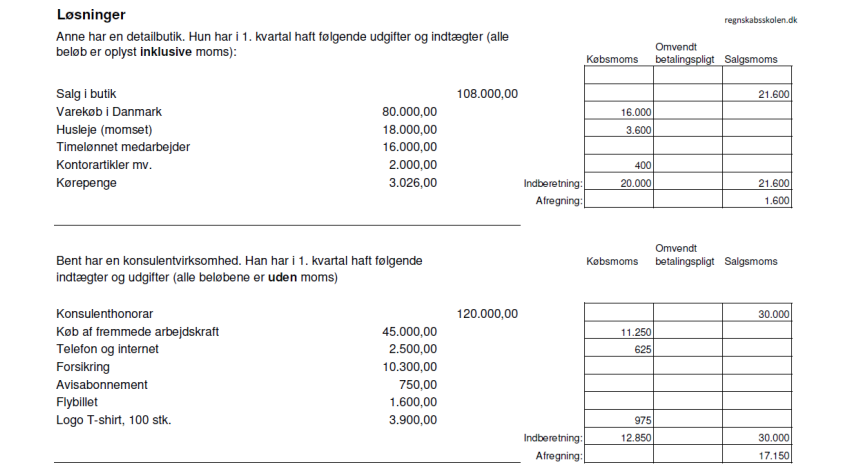

Regn din moms ud

Momsen i Danmark er 25 procent, så hvis du sælger for 1000 kr., er momsen 250 kr. Og så skriver du en faktura, der har tre linjer: Den første handler om det, du har solgt, der står 1000 kr., den næste er selve momsbeløbet på de 250 kr. Og til sidst skriver du, hvor meget kunden skal betale – altså 1250 kr. De 1000 kr. vil blive en skattemæssig indtægt, og de 250 kr. vil blive gemt til næste momsafregning.

Momsen er altid 25 procent, når man sælger, med mindre man er kunstner, så er der særlige regler.

En god huskeregel, når man skal regne moms ud, er, at når momsen skal lægges til et beløb, som du gør på dine fakturaer til kunder, så lægger du 25 procent af beløbet til. Hvis du derimod har et beløb inklusiv moms, og skal trække momsen fra, skal du trække 20 procent af beløbet fra.

OBS: Nogle ting og ydelser er momsfritagede – det kan du læse meget mere om hos Skat

Og som lovet har du her nedenfor svaret på regnestykket fra starten af artiklen. Der blev ikke brugt omvendt betalingspligt i eksemplet, men det kan du læse mere om her i en artikel fra EY